Lembram-se do imbróglio envolvendo a aquisição do controle do Minnesota Timberwolves, do qual tratamos em texto anterior da coluna? Pois é. Temos novidades!

Começou o procedimento arbitral que decidirá o caso, no qual estarão, de um lado, Glen Taylor, o “antigo” sócio majoritário da franquia, e, de outro lado, Marc Lore e Alex Rodriguez (famoso ex-jogador de beisebol).

Rodriguez e Lore fizeram um acordo em abril de 2021 para adquirir, por US$ 1,5 bilhão, com apoio financeiro de um fundo de investimentos, tanto o Timberwolves quanto o Minnesota Lynx, da WNBA.

Três árbitros estarão encarregados do julgamento, que examinará a validade da tese divulgada por Glen Taylor em março deste ano: ele afirma que os potenciais compradores não teriam cumprido os termos ajustados entre as partes e que, no fundo, eles não teriam a necessária capacidade de pagamento.

Ao que tudo indica, porém, Rodriguez e Lore já pagaram US$ 600 milhões, tendo apresentado a documentação necessária para acionar uma cláusula contratual que prorrogaria em 90 dias o prazo para quitação do valor restante (esse prazo seria utilizado para a aprovação formal da NBA quanto aos novos proprietários).

Remorso do vendedor? Incapacidade dos compradores de concluir a operação? Teremos o veredito em alguns meses.

O fato é que, recentemente, tanto o Minnesota Timberwolves quanto o Minnesota Lynx são ativos que se valorizaram no mercado. A equipe feminina, inclusive, foi finalista da última edição da WNBA, tendo perdido as finais em uma competitiva série de cinco jogos contra o New York Liberty.

O time masculino, por sua vez, finalista da Conferência Oeste na última temporada, conta com uma das mais carismáticas jovens estrelas da NBA, Anthony Edwards, campeão olímpico em Paris.

Em publicação recente, pontuamos que a possível alienação do controle do Boston Celtics seria o equivalente esportivo de “vender um ativo na alta”. Curiosamente, se a venda do Minnesota Timberwolves e do Minnesota Lynx for decidida em favor de Alex Rodriguez e Marc Lore, teremos uma espécie de “reverso da moeda”.

Com efeito, em um momento histórico no qual as receitas e os valuations das franquias da NBA só crescem, movimento acompanhado pelo incremento da relevância econômica da WNBA, perder o controle das duas equipes de Minnesota por “apenas” US$ 1,5 bilhão seria um mau negócio para Glen Taylor.

No caso do Boston Celtics, o atual grupo controlador adquiriu a franquia em 2003 por US$ 360 milhões. Agora, quem quiser ser o novo dono do maior campeão da NBA terá de pagar algo entre US$ 4,75 bilhões e US$ 6 bilhões, e isso depois de passar pelo crivo do JP Morgan & Chase e da BDT & MSD Partners, que acompanham o negócio.

Desde 2019, a NBA viu oito equipes “mudarem de mãos”. O Celtics pode ser a nona. No mesmo período, as outras principais ligas esportivas norte-americanas (NFL, MLB e NHL), somadas, estiveram envolvidas em dez alienações de controle.

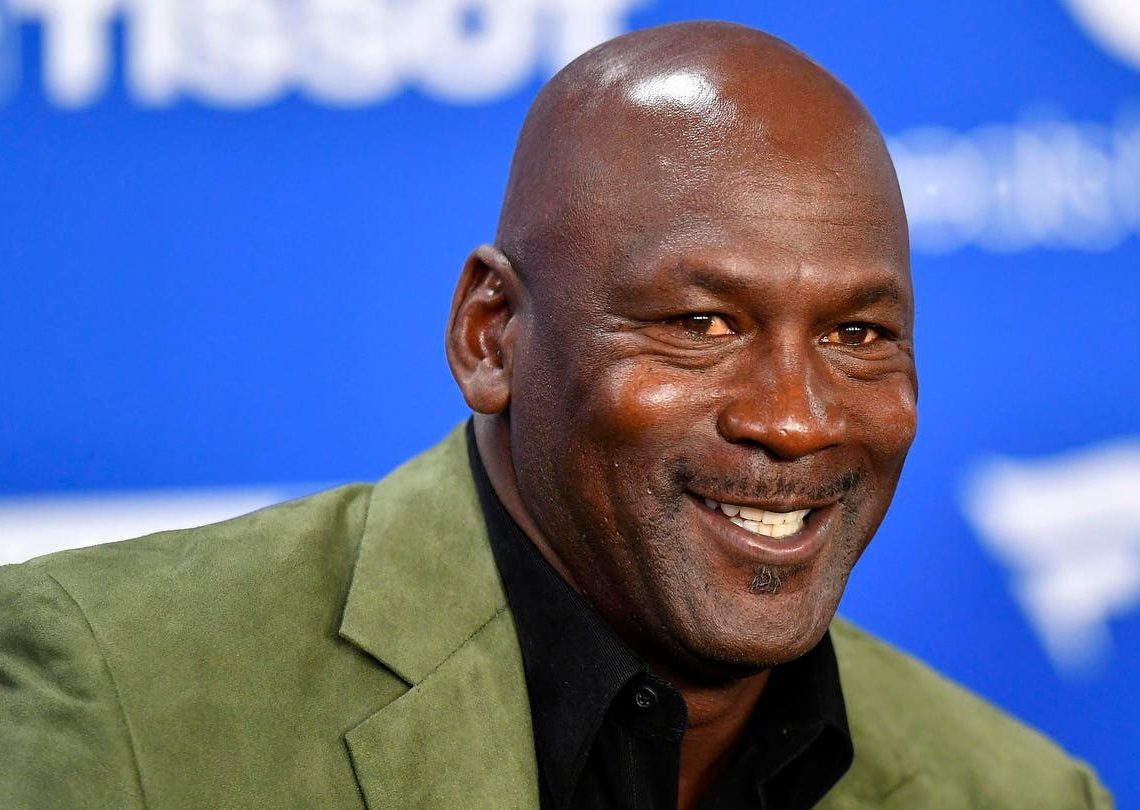

Em matéria publicada no The Athletic, o jornalista Mike Vorkunov aponta, com razão, que a recente “onda” de venda de franquias da NBA gerou um excelente retorno sobre o investimento para os antigos proprietários, dentre eles figuras marcantes na liga, como Mark Cuban e, sim, o maior nome do basquete em todos os tempos, Michael Jordan.

Na mesma reportagem, um investidor ouvido sob condição de anonimato disse:

“Pode ser que estejamos atingindo um ponto de inflexão. A maioria dos proprietários que estão há algum tempo em qualquer uma das ligas esportivas são ricos em ativos e pobres em dinheiro. (…) Se você perguntar a eles, acho que [dirão] que nem em seus sonhos mais loucos eles imaginariam que esses times se tornariam essas mini-Disneys, como eu os chamo, ou essas entidades fenomenais que têm tremenda capacidade econômica.”

A história mostra, de fato, que comprar e posteriormente vender uma franquia da NBA realmente vale a pena. Vamos a um panorama histórico:

– Larry Miller aquiriu o Utah Jazz por aproximadamente US$ 25 milhões em meados da década de 1980; em 2020, a família de Miller vendeu a franquia para Ryan Smith por US$ 1,66 bilhão;

– Robert Sarver liderou um grupo de investidores que pagou US$ 401 milhões pelo Phoenix Suns em 2004; no final de 2022, Mat Ishbia concordou em investir US$ 4 bilhões para ser o novo proprietário da equipe do Arizona;

– Marc Lasry e outros investidores compraram o Milwaukee Bucks por US$ 550 milhões em 2015; passados oito anos, Lasry vendeu sua participação (25%) com base em um valuation de US$ 3,5 bilhões;

– Mark Cuban desembolsou US$ 285 milhões pelo Dallas Mavericks em 2000; no ano passado, cedeu sua participação majoritária por US$ 3,5 bilhões;

– Michael Jordan pagou US$ 275 milhões pelo Charlotte Hornets em 2010; após treze anos, a franquia da Carolina do Norte foi vendida por US$ 3 bilhões.

A provável alienação do controle acionário do Boston Celtics, que ocorrerá depois da oficialização do pujante novo contrato de direitos de transmissão da NBA, indicará a direção para a qual o mercado deverá apontar no futuro, especialmente no que se refere ao próximo desafio que se coloca para o Comissário Adam Silver: a expansão no número de equipes da liga.

Projeções indicam que se a venda do Celtics atingir os US$ 6 bilhões, uma nova franquia em Seattle ou, especialmente, em Las Vegas custará de US$ 7 bilhões a US$ 8 bilhões.

Nada indica que a negociação para a venda do Celtics será rápida ou que será feita de uma só vez, embora Adam Silver tenha declarado que, em razão da celeuma envolvendo a venda do Timberwolves, a liga preferiria não ter de lidar com operações escalonadas.

Já se o valor da venda for menor do que o esperado, isso pode indicar que os investidores estão dispostos a pagar valores mais expressivos somente por equipes que sejam donas de seus próprios ginásios (o proprietário do TD Garden, em que o Celtics joga, é Jeremy Jacobs, dono do Bruins, da NHL, que lá disputa as partidas da liga de hóquei).

Seja como for, a venda do atual campeão tende a ser um divisor de águas. Há quem sustente que, à medida em que as cifras sobem, menor é a quantidade de pessoas com disponibilidade financeira para pagar pela aquisição de uma franquia. Faz sentido.

Dos “poucos” multibilionários do mundo, alguns já possuem times da NBA, como Miriam Adelson, que adquiriu de Mark Cuban o controle do Dallas Mavericks, e Steve Ballmer, dono do Los Angeles Clippers. Os demais ainda não demonstraram interesse em adquirir uma equipe esportiva profissional.

Com isso em mente, vemos que não é por acaso a recente iniciativa da NBA de permitir que fundos de private equity, fundos de pensão e fundos soberanos possam, com limitações, adquirir participações acionárias em franquias.

O primeiro fundo a fazê-lo foi, justamente, aquele envolvido na compra do Minnesota Timberwolves em conjunto com Alex Rodriguez e Marc Lore. Trata-se do Dyal HomeCourt, que, após uma fusão, passou a fazer parte do Blue Owl GP Strategic Capital Fund.

Até onde se sabe, além do Timberwolves, ao menos outras seis franquias já possuem proprietários minoritários que são fundos de private equity: o Golden State Warriors, o Philadelphia 76ers e o Utah Jazz têm investimento do Arctos Partners, o qual, juntamente com o citado Blue Owl, também investe no Sacramento Kings; o Atlanta Hawks é outra equipe em que o Blue Own está presente; e o San Antonio Spurs tem 20% de seu capital ligado ao Sixth Street, fundo que investiu na equipe em 2021, a reboque do bilionário Michael Dell.

Outro detalhe sobre o Blue Owl é que o fundo possuía uma participação no Phoenix Suns, negociada com um estrondoso lucro de 158% quando a franquia foi adquirida por Mat Ishbia.

É possível que, a esta altura, existam mais investimentos dessa natureza na NBA. Um fundo de pensão de funcionários municipais de Ontário, por exemplo, comprou uma participação minoritária na Maple Leaf Sports & Entertainment, que é dona do Toronto Raptors.

A ausência de normas que obriguem a publicidade desses arranjos, contudo, impede que tenhamos clareza sobre tudo o que está acontecendo nesses bastidores.

O que sabemos é: no universo dos donos de franquias da NBA, o ar é rarefeito e os bolsos estão cheios. Não só os daqueles que entram, mas também os daqueles que saem.

Crédito imagem: Getty Images

Nos siga nas redes sociais: @leiemcampo